令和5年10月1日からインボイス制度(適格請求書等保存方式)が導入されます。この制度はすべての事業者に関係し、事前準備もいろいろと必要で、会計業界に大きな影響を与えます。

この記事ではインボイス制度の概要をおさらいした上で、会計業界、特に会計事務所への影響を考えます。どのように顧問先へ対応していくか、必要な事前準備を洗い出し、インボイス制度の施行に備えましょう。

目次

インボイス制度のおさらい

インボイス制度の概要、開始時期などを簡単におさらいします。

インボイス制度の概要

インボイス制度(適格請求書等保存方式)は、「適格請求書(以下、インボイス)」を保存する制度です。登録を受けた「適格請求書発行事業者」のみがインボイスを発行でき、インボイスがないと原則として消費税の仕入税額控除ができなくなります。

そして「適格請求書発行事業者」になれるのは消費税の課税事業者だけです。

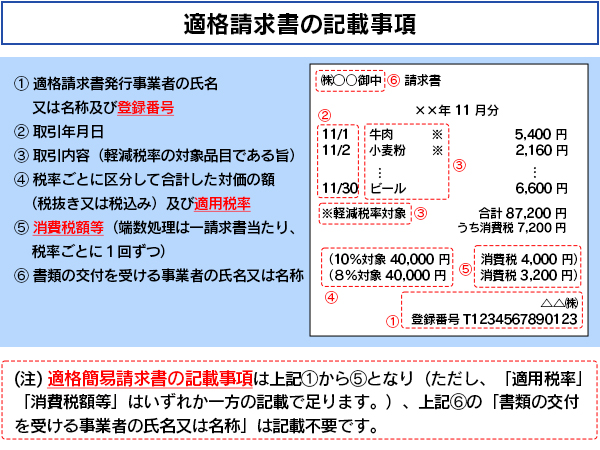

インボイスを発行するためには以下の要件を満たす必要があります。

・税務署に登録申請書を提出し、「適格請求書発行事業者」になる。

・要件を満たす請求書を発行する。要件は以下の図を参照ください。

今までと違う点は以下の通りです。

・適格請求書発行事業者の登録番号を記載する。

・取引の「税抜価格又は税込価格」と「消費税額」の両方を必ず記載する。

・消費税額の端数処理が1請求書あたり税率ごとに1回である(請求書の項目が複数ある場合にはすべてを合計した上で端数処理をする)。

また例外として、小売業、飲食店業など不特定多数を相手とする事業を行う場合はインボイスの代わりに簡易インボイスを交付できます。しかし相手先名の省略など記載事項が少ないだけで、消費税の計算方法は変わりません。

バスや鉄道など適格請求書の交付が困難な取引は交付義務が免除されます。

インボイス制度はいつから開始か

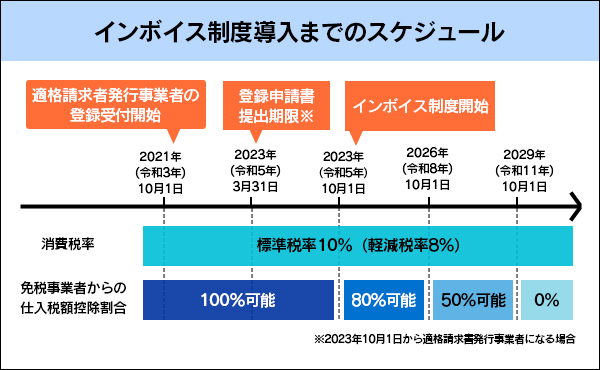

適用開始時期は令和5年10月1日からです。この日以外にも制度に関連して重要な日付がありますので以下でまとめます。

(1)適格請求書発行事業者の登録申請

令和3年10月1日から申請受付がすでに開始されています。

令和5年10月1日から適格請求書発行事業者になるためには、原則として令和5年3月31日までに登録申請書を提出する必要があります。

(2)経過措置

インボイスがないと仕入税額控除ができなくなりますが、令和5年10月1日から全額ができなくなるのではなく、6年の経過措置があります。

・令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%

・令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%

令和11年10月1日からは控除不可になります。

(3)免税事業者の経過措置

免税事業者が令和5年10月1日の属する課税期間中に適格請求書発行事業者になる場合、適格請求書発行事業者となった登録日から課税事業者になる経過措置が設けられています。経過措置を受ける場合は、課税選択届出書を提出する必要はありません。

もし免税事業者が令和5年10月1日から適格請求書発行事業者になりたい場合は、他の課税事業者と同様に原則として令和5年3月31日までに登録申請書を提出すればよいことになります。

ただし簡易課税を適用する場合には「消費税簡易課税制度選択届出書」を登録日の属する課税期間中に提出が必要です。

また令和4年税制改正で、免税事業者が令和5年10月1日以降に適格請求書発行事業者になる選択をした場合でも、課税期間の途中の任意のタイミングで適格請求書発行事業者の登録を受けることができることになりました。

インボイス制度の対象

インボイス制度の対象は全事業者です。

ただし免税事業者はそもそも消費税を納付していないので、自社の仕入税額控除とは無関係です。よって自社ではインボイスを必要としません。

しかし免税事業者だと適格請求書発行事業者になれず、自社がインボイスを発行できません。このため取引先との今後の取引に影響がある場合があります。のちの項目でも詳しく記載します。

会計事務所への影響

インボイス制度の施行にともない、会計事務所にもさまざまな影響が出てくるでしょう。

すでに令和4年10月1日から適格請求書発行事業者の登録申請が始まっており、顧問先の申請手続きの指導、代理申請に追われているかもしれません。

今後インボイス制度により、会計事務所の業務が影響を受ける点は以下となります。

(1)顧客への制度説明と制度への対応をする必要がでてくる。

次の 「顧問先への対応」 で詳しく述べます。

(2)適格請求書発行事業者の登録申請の指導あるいは代理申請をする必要がでてくる。

引き続き対応が必要になるでしょう。

(3)消費税の申告業務が複雑になるため、正確な帳簿付けの指導をする必要がでてくる。

消費税の計算上、「インボイス」と「インボイスではない(要件を満たしていない)請求書」を分けて計算する必要がある(※)のでその確認、また顧客への消費税の入力指導が必要になると思われます。

さらに経過措置によりインボイスではない請求書に対する仕入税額控除の金額が変化するので、申告時にはその対応も必要です。

今までよりも消費税申告に関する作業時間はかなり増えると推測されます。

※適格請求書を交付することが困難な以下の取引は、適格請求書の交付義務が免除されます。

①公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります。)

②出荷者が卸売市場において行う生鮮食料品等の譲渡

(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

③生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡

(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

④自動販売機により行われる課税資産の譲渡等(3万円未満のものに限ります。)

⑤郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります。)

(4)消費税課税事業者が増える可能性がある。

インボイス制度施行にともない、現在免税事業者の法人、個人が適格請求書発行事業者、そして課税事業所になるケースが増える可能性があります。

このため消費税申告が必要な顧問先が増え、消費税申告の業務が増えることが推測されます。

顧問先への対応

インボイス制度は消費税の申告金額に大きな影響を与えますので、確実に要件を満たすとともに、さまざまな判断を誤らないように顧問先へ注意喚起をする必要があるでしょう。

具体的に会計事務所が顧問先へ対応しなければならないと思われる事項をまとめます。

(1)インボイス制度の説明

まずはインボイス制度を理解してもらうことが必要です。個別対応だけでなくセミナーなどを検討する場合も多いでしょう。

(2)課税事業者に対する対応

①適格請求書発行事業者の登録申請の指導

現在すでに課税事業者の顧問先には、適格請求書発行事業者の登録申請の指導をすることになるでしょう。申請によるデメリットはありません。

②請求システムの確認

実際にインボイスが作成できるか、システムが対応するかを確認する必要があります。

インボイスは前述したようにさまざまな要件を満たさねばなりません。

以下に再掲します。

・適格請求書発行事業者の氏名又は名称及び登録番号

・ 課税資産の譲渡等を行った年月日

・ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産

の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

・ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及

び適用税率

・ 税率ごとに区分した消費税額等

・ 書類の交付を受ける事業者の氏名又は名称

今までの請求書から追加する事項があるため、請求書システムの改修が余儀なくされるでしょう。

またインボイス制度では、請求書に複数品目がある場合に「品目ごと」に消費税を計算するのではなく、「請求書ごとの合計」で消費税を計算します。

今までは計算方法の規定はなかったので、現在品目ごとに消費税を計算するシステムになっている場合は基幹システムそのものを大幅に変える必要が出てくる可能性もあります。

顧問先がインボイス発行にシステムが対応できるかどうか、確認しておく必要があるでしょう。

③取引先の確認

インボイス制度施行により、インボイスがないと仕入税額控除ができなくなります。このため自社の仕入、経費の発注先からもらう請求書がインボイスの要件を満たさないと消費税の納付金額が増えることになります。

このため取引先が免税事業者と思われるところを洗い出し、今後適格請求書発行事業者になる予定があるかどうかの確認、ならない場合には取引金額や取引条件の相談をするか、もしくは取引先を変更するかどうかの確認など、顧問先に注意喚起をしていくことが必要です。

特に外注先に個人事業主が多いところなど、影響の大きいところは早めに検討する必要があるでしょう。

制度開始までに必要な準備

以上のように制度開始までには顧問先にはさまざまな準備をしてもらわねばなりません。

まとめると以上のようになります。

・適格請求書発行事業者の登録申請。

・仕入先からインボイスを入手できそうか検討。

・得意先からインボイスの要請、値下げの要請があるかどうか検討。免税事業者から課税事業者になるべきかの検討。

・システムの準備。

特に費用と時間がかかるのがシステムの準備です。思わぬコストがかかることもあるので早めに検討して費用を見積もっておきましょう。

令和3年度補正予算案では、IT導入補助金(

中小企業庁リーフレット参照

)などインボイス制度対応に備えた費用に対して補助金予算がついています。活用できるものがあれば検討してみましょう。

ITツールで業務効率化の検討も大切

以上のようにインボイス制度施行で今後も数々の対応に追われるかと思います。顧問先への対応だけではなく、事務所内でも勉強会や運用フローの見直しなど、やらなければならないことが沢山あります。

インボイス制度施行に対応するには、まず他業務の効率化を行い、インボイス制度に割く時間を確保することが重要です。

たとえば、顧問先の経営分析にどのくらい時間がかけていますか?1社ごとの資料作成や経営分析の時間が短縮できないか考えたことはないでしょうか。

クラウド予実管理システム「YOJiTSU」は、会計データを取り込むだけで、カンタンに財務分析資料を作成できます。

RPA機能が搭載されているので、最大100種類の分析資料を自動作成できるので、顧問先の分析資料を作成する時間を短縮することが可能です。

また、フルクラウドなので、どこからでも最新の数字をアクセスできるのもポイントです。顧問先だけでなく会計事務所からも同じデータを同時に確認し、補足説明や報告ができます。

便利なツールを活用しながら、顧問先の経営管理サポートのクオリティを下げずに、さまざまな制度改正の影響に対応していきましょう。